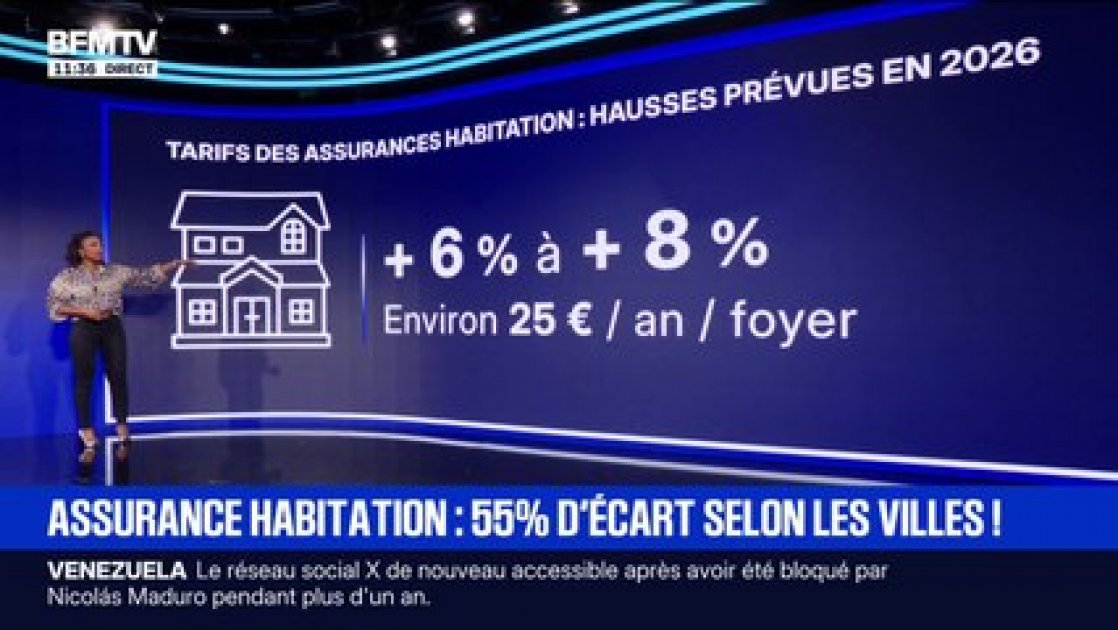

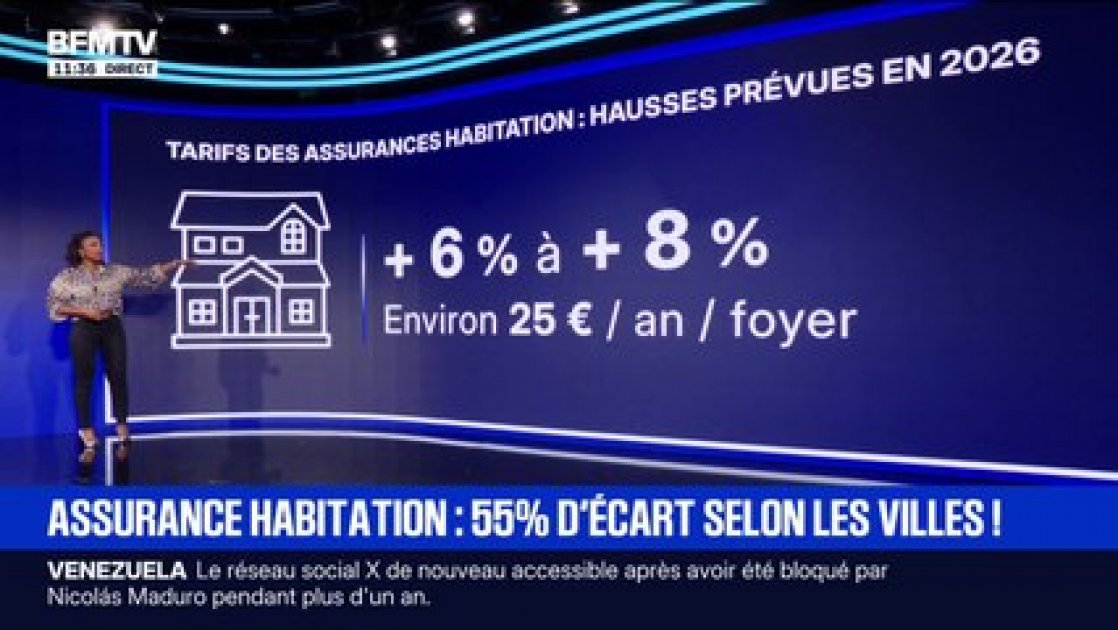

Assurance habitation : des hausses pouvant atteindre 15 % dans certaines zones géographiques

Les tarifs de l’assurance habitation poursuivent leur envolée dans plusieurs régions, avec des hausses pouvant atteindre 15 % selon les zones géographiques. Cette augmentation du prix des primes d’assurance se justifie notamment par la sinistralité accrue observée dans certains secteurs, où les risques locaux pèsent davantage sur la tarification assurance. Face à une recrudescence des événements impactant la couverture habitation, les assureurs ajustent leurs politiques tarifaires pour maintenir la protection logement adaptée aux réalités du terrain.

Hausse tarifaire de l’assurance habitation : un impact variable selon les zones géographiques

Les hausses tarifaires ne sont pas uniformes sur le territoire. Certaines zones géographiques subissent une augmentation de la prime d’assurance pouvant grimper jusqu’à 15 %, notamment les régions confrontées à :

- Des épisodes climatiques extrêmes plus fréquents, tels que les inondations et tempêtes

- Une sinistralité plus élevée liée aux vols et actes de vandalisme

- Un accroissement des risques d’incendies, notamment en zones urbanisées ou périurbaines

- Des contraintes réglementaires et municipales renforçant la responsabilité des propriétaires

Pour mieux comprendre la répartition de ces hausses, le tableau ci-dessous détaille des exemples spécifiques par région :

| Zone Géographique | Augmentation Prix Primes (%) | Facteurs Principaux |

|---|---|---|

| Région PACA | 12-15 | Inondations, incendies, hausse sinistralité |

| Brest et Rennes | 8-11 | Vols, vandalisme, risques urbains élevés |

| Ontario (zone urbaine française) | 7-10 | Crimes, risques liés aux changements climatiques |

Ces disparités amènent les assurés à réévaluer leur budget et à chercher des options adaptées pour maintenir une protection logement efficace, sans compromettre la qualité de la couverture habitation. Plus de détails sur les spécificités régionales peuvent être consultés sur la hausse des tarifs en PACA et les primes à Brest et Rennes.

Facteurs déterminants dans l’augmentation du prix de l’assurance habitation

La tarification assurance se base aujourd’hui sur des critères de plus en plus fins, intégrant :

- La sinistralité locale : fréquence et gravité des sinistres dans la zone

- Les risques naturels liés au climat et à la topographie

- L’évolution des constructions et équipements de sécurité du logement

- Les tendances de criminalité et de vandalisme dans le voisinage

Ces éléments influencent directement le calcul des primes d’assurance, générant des ajustements de la tarification assurance pour assurer une couverture habitation adéquate et pérenne. Pour approfondir le sujet, les règles de tarification sont clairement expliquées dans cet article dédié aux tarifs d’assurance habitation.

Les assureurs recommandent désormais aux propriétaires de prendre en compte les risques locaux pour bien choisir leur contrat et options d’assurance habitation, avec notamment :

- Des couvertures renforcées contre les sinistres climatiques

- Des garanties spécifiques pour les dommages liés aux actes de vandalisme

- Des options modulables pour adapter la protection logement aux besoins réels

L’ensemble de ces évolutions doit être anticipé pour optimiser la protection sans subir de mauvaises surprises sur la facture annuelle.

Conséquences et stratégies face aux hausses des primes d’assurance habitation

Face à ces hausses, plusieurs comportements se dessinent chez les assurés :

- Une recherche accrue d’alternatives pour limiter l’impact financier, notamment en changeant d’assureur ou en ajustant les garanties

- Un désengagement progressif dans certaines zones sensibles où la prime devient trop élevée

- Un recours à des conseils spécialisés pour mieux comprendre la sinistralité et adapter la couverture habitation

Ces tendances sont observables dans les zones urbaines où la tarification devient un enjeu majeur pour les propriétaires, notamment à Lyon et d’autres grandes agglomérations. Plus d’informations sur le désengagement dans certaines régions ici : impact du désengagement.

Options pour maîtriser l’augmentation des primes d’assurance

Plusieurs solutions permettent de limiter l’inflation des cotisations tout en maintenant une protection satisfaisante :

- Optimiser les garanties en fonction des besoins réels du logement

- Investir dans des dispositifs de prévention pour réduire la sinistralité

- Comparer régulièrement les offres grâce aux plateformes spécialisées

- Opter pour des options d’assurance adaptées comme l’assurance habitation modulable ou la protection complémentaire

Des aides et conseils pratiques sur ces stratégies sont disponibles sur des ressources comme les options d’assurance habitation et la hausse des primes d’assurance habitation.

| Stratégies | Avantages | Exemples |

|---|---|---|

| Réduction des garanties non essentielles | Baisse immédiate du coût | Suppression de l’option “bris de glace” si déjà couverte ailleurs |

| Installation de dispositifs anti-effraction | Réduction de la sinistralité et de la prime | Alarme connectée, volets renforcés |

| Comparaison des offres | Optimisation du rapport qualité/prix | Utilisation de comparateurs en ligne |

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Monique Fabre

Expert comparaison habitation depuis 20 ans, courtière certifiée, spécialiste négociation contrats immobiliers.

Articles similaires

Aemotion dévoile un véhicule révolutionnaire : une alternative électrisante à Tesla, alliant le meilleur de la voiture et de la moto avec zéro émission

Aemotion fait une entrée fracassante dans le monde de la mobilité durable avec la révélation d’un véhicule dont l’ingéniosité n’a...

Assurances habitation : astuces efficaces pour réduire vos coûts face à l'envolée des tarifs

En 2025, les assurés français font face à une flambée significative des tarifs de leurs assurances habitation. Une hausse moyenne...

Pourquoi l’assurance habitation d’Isabelle a-t-elle brutalement quintuplé ? Analyse légale et solutions

Isabelle, résidente d’Angleur, fait face à une augmentation spectaculaire de sa franchise d’assurance habitation, qui a subitement quintuplé. Cette hausse,...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

Suis-je protégé par ma carte bancaire et mon assurance habitation en cas d’accident sur les pistes de ski ?

Prendre les pistes de ski est un moment attendu pour beaucoup, mais chaque descente comporte…

Assurance habitation en février 2026 : un point complet sur les dernières tendances

La période de février 2026 confirme une nouvelle étape pour l’assurance habitation, où les évolutions…

Assurance habitation : les primes s’envolent en 2024, découvrez les régions les plus impactées

Les primes d’assurance habitation connaissent une flambée notable en 2024, marquée par une hausse moyenne…

Assurance habitation 2026 : les nouveautés à ne pas manquer cette année

Alors que 2026 s’annonce riche en transformations, l’assurance habitation intègre plusieurs évolutions majeures qui toucheront…

✍️ Articles du même auteur

Découvrez d'autres articles de Monique Fabre

Suis-je protégé par ma carte bancaire et mon assurance habitation en cas d’accident sur les pistes de ski ?

Prendre les pistes de ski est un moment attendu pour beaucoup, mais chaque descente comporte…

Assurance habitation en février 2026 : un point complet sur les dernières tendances

La période de février 2026 confirme une nouvelle étape pour l’assurance habitation, où les évolutions…

Assurance habitation : les primes s’envolent en 2024, découvrez les régions les plus impactées

Les primes d’assurance habitation connaissent une flambée notable en 2024, marquée par une hausse moyenne…

Assurance habitation 2026 : les nouveautés à ne pas manquer cette année

Alors que 2026 s’annonce riche en transformations, l’assurance habitation intègre plusieurs évolutions majeures qui toucheront…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches