Préparez-vous : les tarifs des assurances vont connaître une flambée en 2025, découvrez les raisons derrière cette hausse

Les tarifs des assurances s’apprêtent à subir une hausse marquée en 2025, impactant notamment les primes auto et habitation. Cette flambée s’explique principalement par la multiplication des événements climatiques extrêmes et la montée en flèche des coûts associés aux sinistres. Entre cyclones, inondations, et violences urbaines, les assureurs comme MAIF, AXA ou encore Macif font face à des dépenses inédites. Cette situation oblige ces acteurs majeurs du secteur à revoir à la hausse leurs barèmes, avec des hausses pouvant atteindre jusqu’à 12% selon les garanties souscrites. Découvrez dans cet article les mécanismes derrière cette tendance, son impact sur le budget des ménages, ainsi que des pistes pour anticiper ces changements.

Pourquoi les tarifs d’assurance auto et habitation explosent en 2025

La recrudescence des phénomènes climatiques violents constitue une charge financière considérable pour les assureurs. Le cyclone Garance qui a traversé La Réunion en début d’année 2025 illustre parfaitement ce contexte.

- Augmentation des sinistres liés aux catastrophes naturelles : crues, tempêtes et cyclones se multiplient, provoquant des dommages coûteux.

- Hausse des prix des matériaux et de la main-d’œuvre : réparer un logement ou un véhicule revient plus cher, compressant la rentabilité des assureurs.

- Impacts des violences urbaines : les émeutes en Nouvelle-Calédonie en 2024 ont entraîné plus de 400 millions d’euros de pertes pour les compagnies, citoyen payé par l’assuré.

- Pressions économiques globales : inflation et contraintes réglementaires augmentent également les coûts opérationnels.

Selon le cabinet Facts & Figures, les hausses constatées sur les contrats multirisques habitation dans certaines zones peuvent atteindre jusqu’à 12%, notamment grâce à l’instauration d’une surprime dédiée aux catastrophes naturelles.

| Type d’assurance | Augmentation moyenne | Principale cause | Exemples d’impact |

|---|---|---|---|

| Assurance habitation | 6% à 12% | Catastrophes naturelles, hausse des coûts de réparation | Inondations, cyclone Garance à La Réunion |

| Assurance automobile | 4% à 6% | Coûts des réparations, augmentation des pièces détachées | Accidents liés aux intempéries, inflation pièces auto |

Les assureurs MAIF, Allianz, GMF, MAAF, Matmut, Groupama, La Banque Postale Assurances, et Direct Assurance sont parmi ceux qui ajustent leurs barèmes. Ces tendances sont confirmées par plusieurs études, comme celle proposée sur welkhomme-immobilier.com, qui détaille les évolutions tarifaires prévues.

Les impacts pour le budget des ménages et solutions à envisager

Un ménage disposant de deux véhicules et une habitation voit son budget assurance facilement dépasser le millier d’euros par an. Face à la flambée des tarifs, quelques stratégies s’imposent :

- Comparer rigoureusement les offres : les hausses ne sont pas uniformes; selon Arthur Martiano, il convient d’examiner les propositions des assureurs comme AXA ou la Macif.

- Opter pour des assurances low cost : certains acteurs proposent des couvertures basiques avec franchises plus élevées, réduisant la facture mais aussi la protection.

- Renforcer la prévention : travaux d’isolation pour habitation, équipement de sécurité pour véhicules peuvent limiter le risque de sinistres.

- Réviser régulièrement ses contrats : une vigilance constante peut permettre de profiter des baisses ou promotions ponctuelles.

La page augmentation-factures-assurance offre des conseils pratiques pour gérer ces évolutions.

| Conseil | Impact | Risque éventuel |

|---|---|---|

| Comparer les offres | Baisse possible du coût annuel | Choix inadapté si non étudié en détail |

| Choisir assurance low cost | Économies immédiates | Couverture limitée, franchises élevées |

| Prévention et sécurité | Réduction des sinistres | Investissement initial parfois élevé |

| Révision régulière des contrats | Optimisation constante | Temps nécessaire et vigilance |

L’impact du réchauffement climatique sur l’évolution des tarifs d’assurance

Le changement climatique modifie durablement le paysage des risques assurantiels. En 2025, la multiplication et l’intensification des événements extrêmes obligent les assureurs à revoir leurs modèles économiques.

- Augmentation de la fréquence et de la gravité des catastrophes naturelles : des cyclones plus puissants, des crues plus fréquentes, et des incendies plus violents.

- Réévaluation des zones à risques : la carte des régions sensibles est en pleine recomposition, engageant des surprimes pour certaines zones géographiques, comme détaillé dans cet article sur les zones à risques en Australie, un phénomène également observé en France.

- Pression sur les fonds d’indemnisation : l’instauration de fonds dédiés, similaire à celui que propose la MAIF, s’avère indispensable dans la gestion des risques liés aux violences urbaines et aux catastrophes.

Ces évolutions ont pour conséquence directe de faire grimper les primes, une tendance qui se traduira sûrement par des ajustements supplémentaires dans les années à venir, allant au-delà de 2025.

| Facteur | Conséquence | Exemple |

|---|---|---|

| Catastrophes naturelles accrues | Augmentation des indemnisations | Inondations en régions Ouest, cyclone Garance |

| Réévaluation des zones à risque | Surprimes spécifiques | Zones sensibles en France et Australie |

| Violences urbaines | Coût élevé pour assureurs | Émeutes Nouvelle-Calédonie 2024 |

Initiatives des assureurs et ajustements réglementaires pour 2025

Face à ces bouleversements, les grandes compagnies comme Allianz, GMF, MAAF ou encore La Banque Postale Assurances multiplient les initiatives :

- Création de fonds mutualisés : pour mieux répartir les risques, notamment en cas d’émeutes ou de catastrophes.

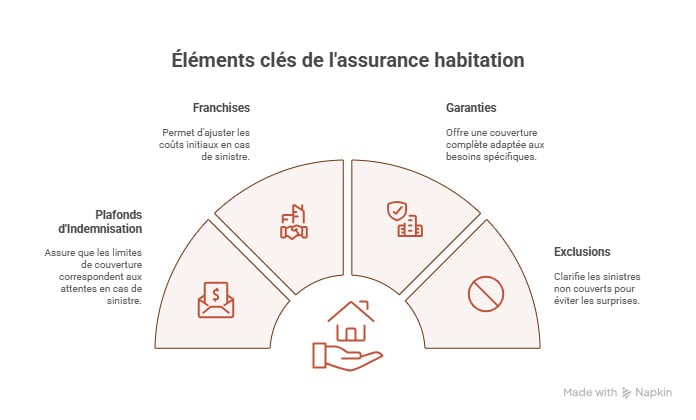

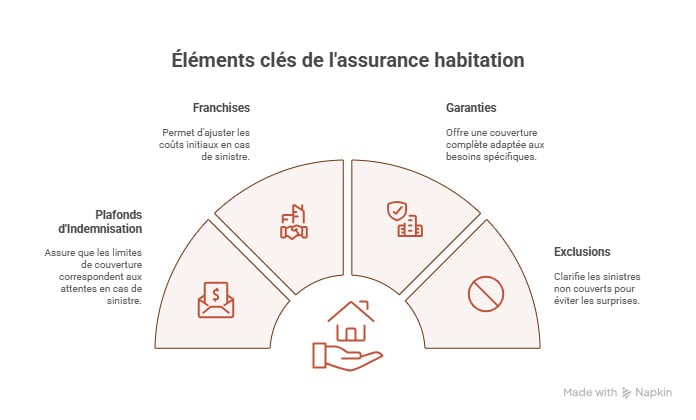

- Développement d’offres modulables : permettant aux assurés d’adapter leurs garanties et leurs franchises selon leur profil.

- Investissement dans la prévention : services de conseils en gestion des risques, contrôle des bâtiments, et sensibilisation à la sécurité routière.

Le patron de la MAIF, Pascal Demurger, a annoncé que les augmentations de primes ne sont pas une nouveauté isolée, mais la conséquence d’un contexte global exigeant d’adapter les prix pour garantir la pérennité du secteur. Plus d’informations et conseils sont disponibles sur welkhomme-immobilier.com.

| Compagnie | Stratégie | Objectif |

|---|---|---|

| MAIF | Augmentation des primes, fonds mutualisés | Assurer la protection des assurés malgré les coûts croissants |

| Allianz | Modularité des offres | Adapter la couverture au profil de risque |

| GMF | Prévention et conseils | Réduire la sinistralité |

| La Banque Postale Assurances | Fonds mutualisés et services prévention | Optimiser la gestion des risques collectifs |

🏷️ Tags

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Monique Fabre

Expert comparaison habitation depuis 20 ans, courtière certifiée, spécialiste négociation contrats immobiliers.

Articles similaires

L'ère après la carte verte : une nouvelle dynamique pour l'assurance auto

Depuis le 1er avril 2024, le paysage de l’assurance automobile a été profondément modifié avec la disparition de la carte...

Découvrez quelle est la voiture la plus populaire au monde en 2024, et elle ne fait pas partie de la gamme Tesla

En 2024, le monde automobile a pris une tournure surprenante. Alors que beaucoup s’attendaient à voir la Tesla Model Y...

Les primes d'assurance habitation au Royaume-Uni enregistrent une baisse significative de 13 %

Les primes d’assurance habitation au Royaume-Uni connaissent une baisse remarquable, avec une réduction de 13 % en moyenne. Ce recul...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

Inondations et crues : quel impact sur le coût de votre assurance habitation ?

Inondations et crues : conséquences majeures sur l’assurance habitation Les événements climatiques extrêmes, tels que…

Assurance habitation 2026 : Comparatif complet et guide pratique pour faire le meilleur choix

Assurance habitation 2026 : panorama des tarifs et évolutions du marché Face à la hausse…

Assurance Habitation : Un détail crucial sur vos piles de détecteur pouvant compromettre votre indemnisation dès 2026

Assurance habitation et détecteur de fumée : comprendre l’impact des piles en 2026 En matière…

Prime d’assurance habitation : pourquoi les tarifs ne cessent d’augmenter ?

Les primes d’assurance habitation continuent d’enregistrer une hausse marquée en 2025, générant une pression croissante…

✍️ Articles du même auteur

Découvrez d'autres articles de Monique Fabre

Inondations et crues : quel impact sur le coût de votre assurance habitation ?

Inondations et crues : conséquences majeures sur l’assurance habitation Les événements climatiques extrêmes, tels que…

Comment réussir la vente de votre bien immobilier

En bref En 2026, vendre son bien immobilier demande une approche structurée et adaptable, où…

Assurance habitation 2026 : Comparatif complet et guide pratique pour faire le meilleur choix

Assurance habitation 2026 : panorama des tarifs et évolutions du marché Face à la hausse…

Comment bien préparer son achat immobilier en 2026

Comment bien préparer son achat immobilier en 2026 En bref Comment bien préparer son achat…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches