Assurance habitation : 5 faits surprenants à connaître sur les sinistres déclarés

En 2024, l’assurance habitation demeure une pierre angulaire de la protection des logements, qu’ils soient loués ou détenus en propriété. Un rapport récent de France Assureurs dévoile des statistiques inédites sur les sinistres déclarés, mettant en lumière des réalités souvent méconnues. Tandis que les dégâts des eaux dominent largement la fréquence des sinistres, leur impact financier reste considérable, rivalisant avec des phénomènes plus spectaculaires comme les incendies. Ces éléments statistiques s’insèrent dans un contexte où des acteurs majeurs tels que MAIF, MACIF, GMF, Allianz, ou AXA adaptent leurs offres, influençant significativement le marché de l’assurance habitation. Comprendre ces chiffres est indispensable pour anticiper les risques et optimiser la couverture du foyer.

Fréquence des sinistres : pourquoi les dégâts des eaux restent en tête dans l’assurance habitation

Les dégâts des eaux représentent près de 43,7 % des sinistres déclarés en 2024, soit une hausse notable de 18 % en un an. Ce phénomène illustre la vulnérabilité des logements face à des infiltrations, fuites ou ruptures de canalisation. Dommages parfois invisibles, ils sont pourtant à l’origine de perturbations majeures, tant pour les locataires que pour les propriétaires. Viennent ensuite les sinistres liés aux intempéries – tempêtes, grêle, neige – qui pèsent pour 10,3 % des déclarations. Enfin, la catégorie comprenant la vie privée, assistance et sinistres divers regroupe environ 9,1 % des cas.

- 43,7 % : dégâts des eaux, sinistre le plus fréquent

- 10,3 % : tempêtes, grêle, neige

- 9,1 % : garanties vie privée et sinistres non spécifiés

Le poids important des dégâts des eaux souligne l’importance d’une vigilance accrue sur les installations sanitaires et la qualité des assurances, notamment aux côtés des leaders du secteur comme la Matmut ou April.

| Type de sinistre | Part des sinistres en 2024 | Évolution annuelle |

|---|---|---|

| Dégâts des eaux | 43,7 % | +18 % |

| Tempêtes, grêle, neige | 10,3 % | Variable |

| Garanties vie privée et autres | 9,1 % | Stable |

Focus sur les conséquences pratiques

Face à ces chiffres, il devient crucial pour les assurés de déclarer leurs sinistres rapidement. Le délai légal de cinq jours est un élément incontournable pour maximiser l’indemnisation. La tendance dévoile aussi que le choix d’une assurance adaptée – qu’il s’agisse de MAIF, AXA, ou Direct Assurance – est un levier pour gérer correctement ces risques au quotidien.

Coût des sinistres : quand les incendies coûtent cher malgré leur rareté

Les dégâts des eaux ne sont pas seulement les sinistres les plus fréquents ; ils représentent aussi la dépense la plus élevée pour les assureurs, avec environ 30 % du montant total des indemnisations. En chiffres, cela se traduit par plus de 2 391 milliards d’euros versés aux assurés. Pourtant, les incendies, bien que ne comptant que pour 3,6 % des sinistres, engendrent un coût global de près de 2 042 milliards d’euros, plaçant ce sinistre en deuxième position pour les groupes tels que Generali ou Groupama.

- 2 391 milliards € : coût total des dégâts des eaux

- 2 042 milliards € : coût total des incendies

- 1 068 milliards € : coût des tempêtes et grêle

Cette disparité entre fréquence et coût moyen se perçoit également dans les indemnisations. L’indemnité moyenne pour un incendie atteint 12 387 euros, nettement supérieure à celle d’un sinistre climatique (9 267 euros) ou lié à la tempête (2 262 euros).

| Type de sinistre | Montant total indemnisé (milliards €) | Coût moyen par sinistre (€) | Proportion des sinistres (%) |

|---|---|---|---|

| Dégâts des eaux | 2 391 | Variable | 43,7 |

| Incendies | 2 042 | 12 387 | 3,6 |

| Tempêtes, grêle, neige | 1 068 | 2 262 | 10,3 |

Cette réalité économique dessine les défis auxquels sont confrontés des assureurs majeurs comme AXA, MAIF ou GMF, qui doivent équilibrer tarifs et garanties face à des sinistres à la fois fréquents et coûteux. De nombreuses études sur l’indemnisation des incendies soulignent des pistes d’optimisation pour réduire l’impact financier de ces événements.

Maisons versus appartements : où le risque est-il le plus élevé pour l’assurance habitation ?

Les résidences individuelles concentrent un nombre significativement plus élevé de sinistres, avec 114,8 sinistres pour 1 000 contrats, contre seulement 82,4 sinistres pour les appartements. Le coût moyen d’un sinistre dans une maison atteint 2 238 euros, contre un peu plus de la moitié pour un logement en immeuble, soit 1 215 euros.

- 114,8 pour 1 000 : sinistres maisons

- 82,4 pour 1 000 : sinistres appartements

- 2 238 € : coût moyen sinistre maison

- 1 215 € : coût moyen sinistre appartement

Ces statistiques sont cruciales pour les assurés souhaitant moduler leur contrat d’assurance habitation en fonction du type de logement. Elles influencent également la stratégie tarifaire des compagnies comme la Matmut ou April.

| Type de logement | Sinistres pour 1 000 contrats | Coût moyen sinistre (€) |

|---|---|---|

| Maison individuelle | 114,8 | 2 238 |

| Appartement | 82,4 | 1 215 |

Garantie vol: la plus rentable pour les compagnies d’assurance habitation

Lorsqu’on évalue la rentabilité des garanties, le ratio sinistre sur prime s’impose. Ce ratio mesure la part des indemnités par rapport aux primes collectées. Plus il est faible, plus la garantie est profitable pour l’assureur. En 2024, la garantie vol affiche un ratio remarquablement bas de 30,1 %. Elle est suivie par la protection juridique (32,5 %) et la responsabilité civile (36,2 %), traduisant une meilleure maîtrise des coûts par les compagnies majeures telles que Generali ou Groupama.

- 30,1 % : ratio sinistre/prime pour la garantie vol

- 32,5 % : protection juridique

- 36,2 % : responsabilité civile

Cette donnée trouve un écho pratique dans la gestion des sinistres liés aux cambriolages, qui progresse dans certains territoires, d’où l’importance d’optimiser ses garanties avec des acteurs comme GMF ou Direct Assurance. Des conseils spécialisés sont détaillés sur les bonnes pratiques d’assurance vol.

Délais et spécificités de déclaration : un enjeu majeur pour la prise en charge des sinistres

La rapidité de déclaration post-sinistre conditionne fortement une indemnisation efficace. Le cadre légal impose un délai maximal de cinq jours pour notifier un sinistre auprès de son assureur. Ce délai est particulièrement scruté lors des sinistres fréquents comme les dégâts des eaux ou moins fréquents mais coûteux comme les incendies. Les compagnies telles que AXA, April ou MAIF insistent sur ce point dans leurs contrats et outils numériques pour fluidifier la démarche.

- Respect strict du délai légal de 5 jours pour déclarer

- Influence sur l’indemnisation finale

- Importance d’utiliser les applications ou sites des assureurs comme Allianz ou Groupama

Des simulations et conseils pour accélérer cette déclaration sont disponibles en ligne chez la MACIF ou Direct Assurance, permettant une gestion optimale des sinistres.

| Étapes clés | Conséquences sur l’indemnisation |

|---|---|

| Déclaration dans les 5 jours | Indemnisation complète et rapide |

| Déclaration tardive | Risque de réduction voire refus d’indemnisation |

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Monique Fabre

Expert comparaison habitation depuis 20 ans, courtière certifiée, spécialiste négociation contrats immobiliers.

Articles similaires

Assurance habitation : découvrez comment comparer pour réaliser des économies de jusqu'à 40% !

Dans un contexte économique où maîtriser son budget devient essentiel, l’assurance habitation représente une dépense incontournable pour protéger son logement....

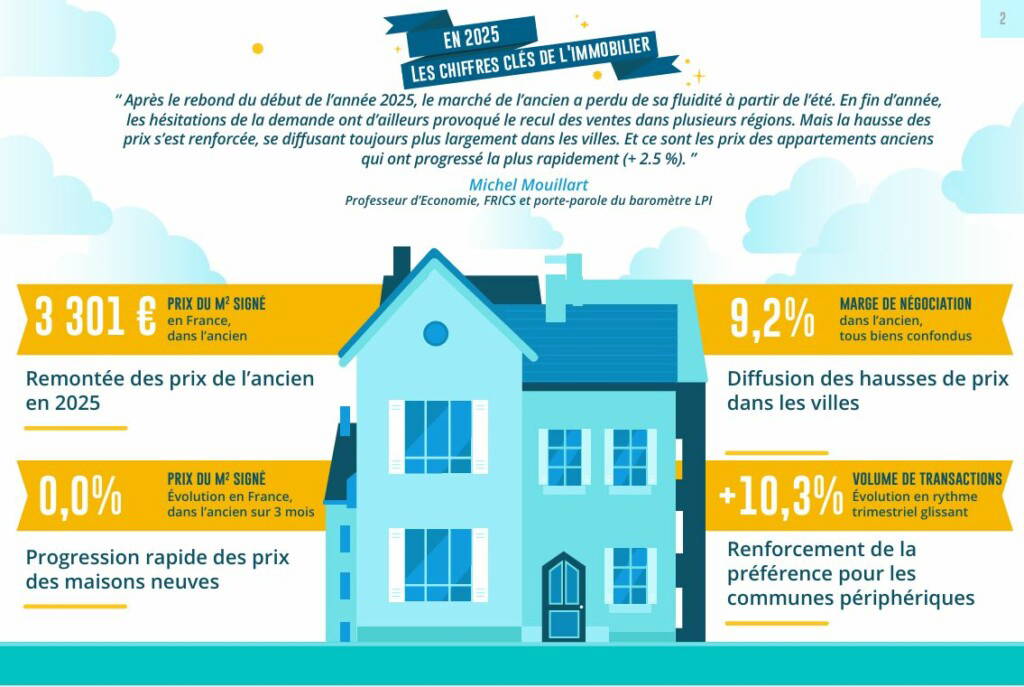

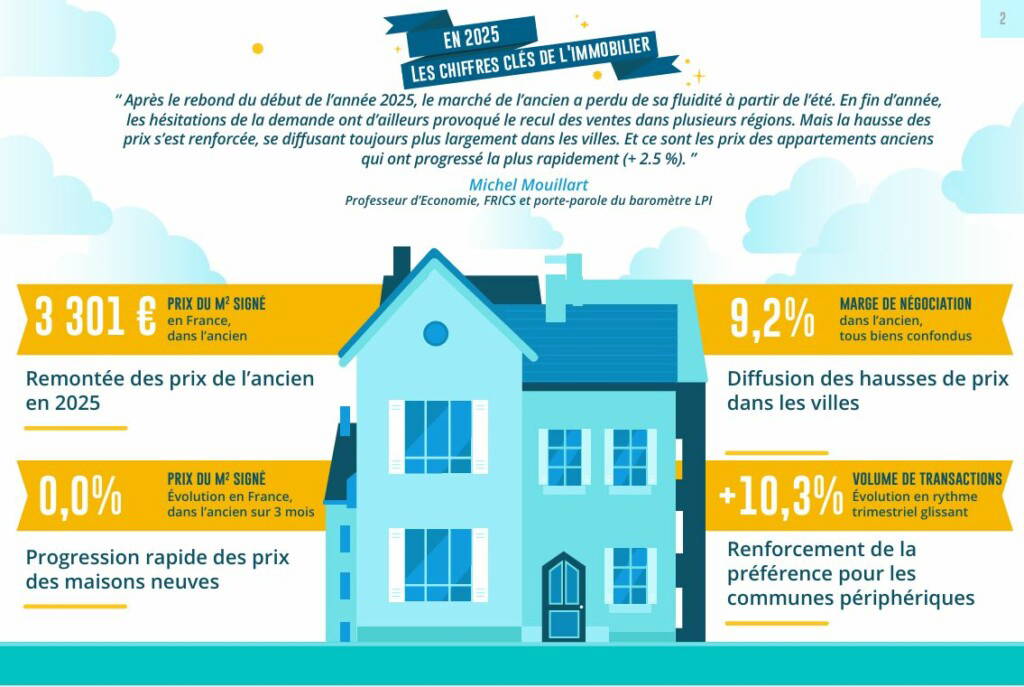

Stratégies pour aider les acheteurs de maison à faire face à l'augmentation des coûts d'assurance habitation

À l’heure où les prix de l’assurance habitation connaissent une hausse significative, les acheteurs de maison voient leur pouvoir d’achat...

Un conducteur au volant de sa Tesla dans GTA 5 crée la surprise et suscite de vives réactions

Un événement incroyable a récemment secoué le monde du jeu vidéo. Un conducteur a été filmé en train de jouer...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

Assurance habitation 2026 : les nouveautés à ne pas manquer cette année

Alors que 2026 s’annonce riche en transformations, l’assurance habitation intègre plusieurs évolutions majeures qui toucheront…

Assurance habitation : pourquoi une hausse sur votre avis d’échéance 2025 pourrait alourdir le coût de votre prochaine voiture

Avec l’arrivée de 2025, une hausse significative de l’assurance habitation se profile pour de nombreux…

Assurances habitation : astuces efficaces pour réduire vos coûts face à l’envolée des tarifs

En 2025, les assurés français font face à une flambée significative des tarifs de leurs…

Hausse spectaculaire des tarifs d’assurance habitation en région PACA : un coup dur pour les foyers

La région Provence-Alpes-Côte d’Azur (PACA) est confrontée à une montée en flèche des tarifs d’assurance…

✍️ Articles du même auteur

Découvrez d'autres articles de Monique Fabre

Assurance habitation 2026 : les nouveautés à ne pas manquer cette année

Alors que 2026 s’annonce riche en transformations, l’assurance habitation intègre plusieurs évolutions majeures qui toucheront…

Assurance habitation : pourquoi une hausse sur votre avis d’échéance 2025 pourrait alourdir le coût de votre prochaine voiture

Avec l’arrivée de 2025, une hausse significative de l’assurance habitation se profile pour de nombreux…

Assurances habitation : astuces efficaces pour réduire vos coûts face à l’envolée des tarifs

En 2025, les assurés français font face à une flambée significative des tarifs de leurs…

Hausse spectaculaire des tarifs d’assurance habitation en région PACA : un coup dur pour les foyers

La région Provence-Alpes-Côte d’Azur (PACA) est confrontée à une montée en flèche des tarifs d’assurance…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches