Assurances : pourquoi les tarifs continueront de grimper en 2026

Les tarifs des assurances, couvrant tant l’auto que l’habitation et la santé, poursuivent une trajectoire haussière qui ne semble pas prête de s’infléchir en 2026. Cette évolution s’inscrit dans un contexte inflationniste généralisé mais surtout sous la pression croissante des sinistres coûteux, des risques aggravés par le changement climatique et de la réglementation en constante adaptation. L’impact se traduit par des primes d’assurance en hausse significative, ce qui pèse lourdement sur le budget des assurés. Dans ce paysage, il devient essentiel de comprendre les facteurs qui alimentent cette dynamique et d’identifier les leviers pour mieux maîtriser ces dépenses.

Évolution des tarifs assurance auto : une hausse marquée en 2026

L’assurance auto, essentielle pour tout conducteur, affiche une tendance à la hausse des tarifs de l’ordre de 4 à 5 % en 2026. Cette situation découle principalement de l’augmentation des coûts des pièces détachées qui grimpent de 6 % en moyenne, ainsi que celle de la main-d’œuvre dans les garages qui progresse de 3,5 %. Mais la cause la plus significative reste l’augmentation des accidents corporels graves, en hausse de 4,5 %. À cela s’ajoutent les risques liés à la conduite sous l’emprise de stupéfiants et l’usage du téléphone au volant, facteurs aggravant l’inflation de l’assurance auto.

- Coût des pièces détachées : +6%

- Frais de main-d’œuvre : +3,5%

- Accidents corporels graves : +4,5%

- Usage du téléphone au volant et stupéfiants : facteurs aggravants

Ces éléments expliquent notamment pourquoi certains assurés, notamment les conducteurs de véhicules hybrides et électriques, doivent revoir leurs cotisations à la hausse, cette catégorie n’étant plus exonérée fiscalement depuis 2025 (en savoir plus). La compétition sur le marché de l’assurance pousse également les consommateurs à comparer les offres pour limiter l’impact de cette hausse des prix.

| Éléments influençant la prime auto | Évolution prévue en 2026 |

|---|---|

| Pièces détachées | +6% |

| Main-d’œuvre | +3,5% |

| Accidents corporels graves | +4,5% |

| Tarif moyen assurance auto | +4 à 5% |

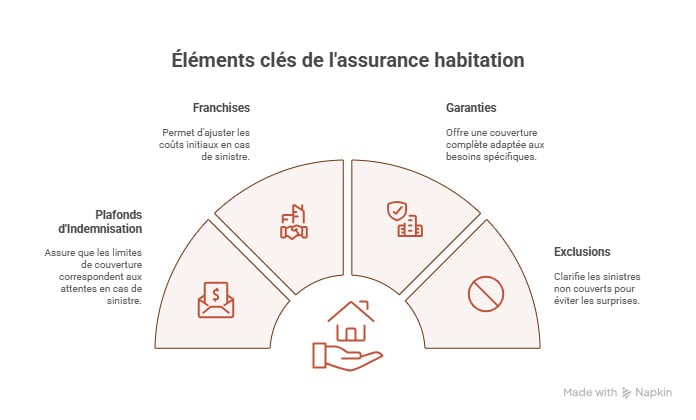

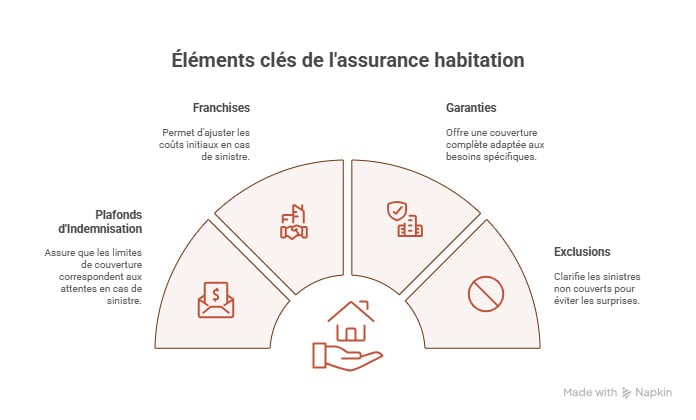

Assurance habitation : impacts du climat et des zones à risques

Tourmenté par les aléas météorologiques et le coût croissant de la construction, le segment de l’assurance habitation voit ses tarifs assurance s’envoler en 2026, avec une hausse moyenne avoisinant 5 à 6 %. La flambée des primes liées aux catastrophes naturelles, particulièrement marquées en 2025 avec des augmentations de 12 à 20 % pour la garantie Cat Nat, continue d’avoir un effet persistant.

Les habitations situées dans des zones sensibles, par exemple celles exposées aux risques liés à la sécheresse des sols argileux causant des fissures, subissent une augmentation des primes pouvant atteindre 10 %. Ces mutations tarifaires sont également soutenues par la nécessité croissante d’adopter une logique de logements résilients face au changement climatique, accentuant ainsi la pression sur le marché de l’assurance.

- Hausse moyenne des primes habitation : 5 à 6%

- Flambée primes Cat Nat en 2025 : 12 à 20%

- Zones argileuses : hausse jusqu’à 10%

- Impact du dérèglement climatique : prime habitation +2% au-delà de l’inflation

Ces phénomènes complexes trouvent un écho dans les différentes réglementations assurance qui tentent de s’adapter aux nouvelles réalités. Pour limiter ces coûts, nombre de propriétaires cherchent à optimiser leurs contrats et à mieux comprendre les tendances du marché de l’assurance en lien avec la crise climatique et les risques naturels.

| Facteurs clés | Impact sur prime habitation |

|---|---|

| Coût construction | +3% annuel sur 10 ans |

| Catastrophes naturelles (Cat Nat) | +12 à 20% en 2025 |

| Habitations en zones argileuses | +10% |

| Évolution moyenne prime habitation | +5 à 6% |

Complémentaire santé : une pression accrue pour les plus âgés

Les complémentaires santé enregistrent une tension significative sur les tarifs, avec une augmentation moyenne anticipée de 3 % en 2026, soit trois fois le taux d’inflation général. Cette pression est d’autant plus sévère pour les plus âgés, dont les coûts pourraient bondir de près de 10 %.

L’inflation assurance dans ce domaine résulte d’une consommation de soins et de biens médicaux en hausse de 20 % sur les cinq dernières années, affectant directement les primes d’assurance. Cette problématique conduit à une résiliation accrue des contrats, les assurés cherchant à souscrire des offres concurrentes parfois moins protectrices mais plus abordables.

- Hausse moyenne des complémentaires santé : 3 %

- Pointes pour les seniors : jusqu’à 10 %

- Consommation soins et biens médicaux : +20 % en 5 ans

- Résiliations au profit de la concurrence : hausse notable

Pour optimiser son budget santé, le recours à des conseils avisés est crucial, ainsi que la connaissance précise des astuces pour réduire le coût des assurances en complémentaire santé.

| Indicateurs | Évolution en 2026 |

|---|---|

| Hausse des complémentaires santé | +3 % (moyenne) |

| Hausse pour les plus âgés | Jusqu’à +10 % |

| Consommation soins et biens médicaux (5 ans) | +20 % |

| Résiliation et souscription concurrente | Augmentation |

Stratégies pour maîtriser la hausse des prix dans le marché de l’assurance

Face à ces évolutions, il est essentiel d’adopter des stratégies efficaces pour limiter l’impact de la hausse des primes d’assurance, notamment dans l’auto, l’habitation et la santé. Ces approches reposent sur :

- Comparaison régulière des offres pour bénéficier des tarifs les plus compétitifs.

- Optimisation des garanties afin d’éviter les couvertures superflues et réduire la prime d’assurance.

- Choix de logements résilients pour réduire les risques assurés, en s’inspirant notamment des solutions mises à jour face à la crise climatique.

- Maîtrise de sa conduite dans l’assurance auto en évitant les infractions comme l’usage du téléphone au volant.

- Anticipation des sinistres à travers des actions de prévention pour limiter les coûts à long terme.

Adopter ces mesures permettra de mieux naviguer dans un environnement tarifaire en pleine mutation, où la réglementation assurance évolue pour intégrer les nouveaux risques rencontrés par les assurés.

| Stratégies | Bénéfices |

|---|---|

| Comparaison des offres | Économies immédiates sur la prime |

| Gestion des garanties | Prime ajustée au besoin réel |

| Logements résilients | Réduction des risques et primes habitation |

| Conduite responsable | Diminution des accidents et sinistres |

| Prévention des sinistres | Limitation des coûts à long terme |

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Monique Fabre

Expert comparaison habitation depuis 20 ans, courtière certifiée, spécialiste négociation contrats immobiliers.

Articles similaires

Assurance auto et congés estivaux : les gestes essentiels à adopter

Les vacances d’été approchent à grands pas et l’esprit d’aventure s’installe ! Pour éviter que votre élan ne se transforme...

Les tendances financières de la semaine : taux des livrets d'épargne, conseils pour votre assurance auto et autres infos à ne pas manquer

Cette semaine, le monde de la finance tourne autour de l’évolution des taux de différents livrets d’épargne et de quelques...

Fortegra Insurance UK Limited : Nouvelle étape avec son enregistrement NAIC en tant qu'assureur étranger

Fortegra Insurance UK Limited franchit un cap majeur en obtenant l’enregistrement NAIC reconnaissant son statut d’assureur étranger. Cette avancée stratégique,...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

Inondations et crues : quel impact sur le coût de votre assurance habitation ?

Inondations et crues : conséquences majeures sur l’assurance habitation Les événements climatiques extrêmes, tels que…

Assurance habitation 2026 : Comparatif complet et guide pratique pour faire le meilleur choix

Assurance habitation 2026 : panorama des tarifs et évolutions du marché Face à la hausse…

Assurance Habitation : Un détail crucial sur vos piles de détecteur pouvant compromettre votre indemnisation dès 2026

Assurance habitation et détecteur de fumée : comprendre l’impact des piles en 2026 En matière…

Prime d’assurance habitation : pourquoi les tarifs ne cessent d’augmenter ?

Les primes d’assurance habitation continuent d’enregistrer une hausse marquée en 2025, générant une pression croissante…

✍️ Articles du même auteur

Découvrez d'autres articles de Monique Fabre

Inondations et crues : quel impact sur le coût de votre assurance habitation ?

Inondations et crues : conséquences majeures sur l’assurance habitation Les événements climatiques extrêmes, tels que…

Comment réussir la vente de votre bien immobilier

En bref En 2026, vendre son bien immobilier demande une approche structurée et adaptable, où…

Assurance habitation 2026 : Comparatif complet et guide pratique pour faire le meilleur choix

Assurance habitation 2026 : panorama des tarifs et évolutions du marché Face à la hausse…

Comment bien préparer son achat immobilier en 2026

Comment bien préparer son achat immobilier en 2026 En bref Comment bien préparer son achat…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches