Le changement climatique se transforme en une crise pour les compagnies d’assurance

Face à l’intensification des événements climatiques extrêmes, le secteur de l’assurance entre dans une nouvelle ère de turbulences. La multiplication des inondations, tempêtes et autres catastrophes naturelles ne cessent de faire grimper le montant des sinistres. Pour les compagnies comme AXA, Allianz, Generali, Groupama, MAIF, MACIF, Swiss Re, Covéa, BNP Paribas Cardif ou encore La Banque Postale Assurances, cette évolution marque un tournant majeur, entre menace sur la rentabilité et nécessité d’adaptation rapide. Alors que les coûts des dommages liés au climat s’envolent, certaines régions et habitations deviennent carrément inassurables, repoussant le modèle classique de l’assurance vers un point de rupture.

La hausse spectaculaire des sinistres climatiques et son impact sur les assureurs

Le changement climatique se traduit par une augmentation notable, voire dramatique, de la fréquence et de la gravité des phénomènes naturels. En moins de dix ans, la multiplication par quatre des inondations dans les zones tropicales, ainsi qu’une hausse de 2,5 fois dans les latitudes moyennes, bouleversent les références historiques des compagnies d’assurance.

- Au Royaume-Uni, plus d’une personne sur six est actuellement exposée au risque d’inondation.

- Les pics de pluies extrêmes se produisent avec une intensité et un rythme plus élevés, contribuant à +27 % des dommages annuels projetés à l’horizon 2050.

- En 2024, l’Association des assureurs britanniques a enregistré un record d’indemnités, atteignant 585 millions de livres sterling uniquement pour les dégâts liés aux conditions météo extrêmes.

Ce contexte force les équipes d’actuaires à revoir en profondeur les modèles de tarification. Les réajustements ont provoqué une envolée des primes, faisant tripler certains coûts, et une sélection rigoureuse des risques exposés à la hausse des sinistres. L’assurabilité se dégrade, poussant aussi des acteurs financiers à revoir leur exposition immobilière comme collatéral bancaire.

Adaptation difficile face à un paysage en transformation

Confrontés à un accroissement des sinistres liés au climat, les géants comme AXA, Allianz ou Generali sont dans une course contre la montre pour stabiliser leurs offres et anticiper les risques futurs. Plusieurs initiatives ont vu le jour, témoignant des efforts pour conjuguer protection des assurés et pérennité financière :

- L’intégration croissante de technologies basées sur la data et l’intelligence artificielle pour affiner la prédictibilité des événements climatiques.

- Le développement de produits d’assurance ciblés sur les risques spécifiques, comme la MAIF et la MACIF avec des offres dédiées aux aléas climatiques régionaux.

- La montée en puissance des réassureurs mondiaux tels que Swiss Re, qui arbitrent les risques et aident les assureurs à répartir leurs expositions.

Malgré ces stratégies, l’augmentation rapide des coûts et la capacité limitée à généraliser des mesures de prévention dans toutes les zones sensibles poussent de nombreuses compagnies à contrôler plus strictement leurs engagements, ce qui se traduit par un durcissement des conditions d’assurance.

| Compagnie | Mesures d’adaptation | Zone d’intervention | Impact observé |

|---|---|---|---|

| AXA | Investissement dans la modélisation climatique avancée | Europe, Amériques | Réduction du coût moyen des sinistres |

| Allianz | Création de fonds dédiés à la résilience des infrastructures | Global | Renforcement des partenariats publics-privés |

| Groupama | Offres spécifiques pour zones à risque élevé | France, zones rurales sensibles | Diminution des pertes dues aux catastrophes naturelles |

| Swiss Re | Réassurance des risques climatiques majeurs | International | Répartition et limitation des expositions financières |

Le défi de l’accessibilité à l’assurance et la menace pour le marché immobilier

La dynamique des primes et la disponibilité des offres d’assurance impactent directement le marché immobilier. Dès lors que les compagnies comme Covéa, BNP Paribas Cardif ou La Banque Postale Assurances restreignent la couverture ou augmentent fortement les tarifs, les ménages se retrouvent exposés financièrement et immobilierement :

- Hausse des primes pouvant tripler dans certaines régions à risques, comme l’évoque la récente tendance observée en Australie.

- Nombre croissant de propriétés déclarées inassurables, notamment dans les zones sujettes à la subsidence et aux aléas climatiques marqués.

- Conséquence directe : baisse de la valeur foncière et difficultés pour finaliser des prêts immobiliers avec des garanties adéquates.

Cette tendance rappelle la situation en Californie où des assureurs majeurs ont cessé d’émettre des polices dans les secteurs à fort risque d’incendies, mettant en lumière un modèle d’assurance en mutation nécessaire. En France, malgré des initiatives comme Flood Re au Royaume-Uni, l’insuffisance des infrastructures de protection ralentit la lutte contre cette crise.

Vers un futur incertain pour l’assurance habitation

À mesure que la crise climatique se cristallise, plusieurs risques convergent :

- Le déclassement progressif de certaines zones résidentielles en hors-assurance menace la stabilité du secteur bancaire et de la propriété privée.

- L’érosion du capital des ménages, couplée à un accès de plus en plus complexe aux prêts hypothécaires, peut entraîner une pression accrue sur les marchés immobiliers urbains et ruraux.

- Sans remaniement profond des politiques publiques et de l’urbanisme, cette crise pourrait provoquer des effets de cascade sur l’économie au sens large.

Cela implique l’implication renforcée des assureurs, des régulateurs et des collectivités pour une gestion pérenne. L’évolution des modèles devrait s’appuyer sur :

- Une tarification dynamique différenciée selon la localisation et le niveau de risque réel.

- Une meilleure intégration des mesures de prévention dans les contrats pour inciter à la résilience.

- Le développement d’aides publiques destinées à renforcer les infrastructures de protection.

| Facteur | Conséquence éventuelle | Solution envisagée |

|---|---|---|

| Hausse des primes | Diminution du nombre de contrats souscrits | Programmes de subvention ciblés |

| Zones inassurables | Baisse de valeur immobilière, difficultés d’emprunt | Renforcement des mesures d’adaptation territoriale |

| Crise de liquidité bancaire | Risque systémique financier | Intégration des risques climatiques dans la réglementation bancaire |

Innovation et régulation : les leviers permettant de stabiliser l’assurance face au changement climatique

Face à cette crise, les acteurs du secteur prennent conscience de la nécessité de moderniser les systèmes d’évaluation et de gestion des risques. Cette transformation passe par :

- L’adoption de modèles financiers intégrant les aléas physiques réels, au-delà des données historiques.

- La promotion d’investissements socialement responsables orientés vers les infrastructures résilientes et les énergies propres.

- Le renforcement de la coopération entre assureurs, pouvoirs publics et scientifiques pour élaborer des solutions durables.

- Une intensification de la réglementation pour obliger la transparence des risques climatiques dans les portefeuilles d’assurance.

Ces évolutions peuvent permettre de freiner la montée des primes et rendre les contrats plus justes, tout en sécurisant les réserves financières des compagnies comme AXA, Allianz ou Groupama.

| Initiative | Objectif | Acteurs clés |

|---|---|---|

| Modélisation climatique avancée | Moins d’incertitude sur la fréquence et l’intensité des événements | AXA, Swiss Re, Universités |

| Investissement dans les infrastructures résilientes | Réduction des impacts des catastrophes | Allianz, MAIF, Gouvernements |

| Régulation renforcée sur la transparence des risques | Information claire pour les assurés et marchés | Autorités financières, Covéa, La Banque Postale Assurances |

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Monique Fabre

Expert comparaison habitation depuis 20 ans, courtière certifiée, spécialiste négociation contrats immobiliers.

Articles similaires

Tesla contre BYD : analyse comparative des batteries par des ingénieurs

Les affrontements dans le monde des voitures électriques prennent une nouvelle dimension avec une analyse approfondie des batteries de Tesla...

Création d'un fonds national destiné à compenser les collectivités touchées par les émeutes

Face à l’augmentation des violences urbaines, la France innove en mettant en place un Fonds de Compensation Émeutes d’une capacité...

Assurance auto : les démarches essentielles avant de voyager dans ces 9 pays

Vous envisagez un voyage en voiture à l’étranger ? Avant de prendre la route vers votre destination, il est crucial...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

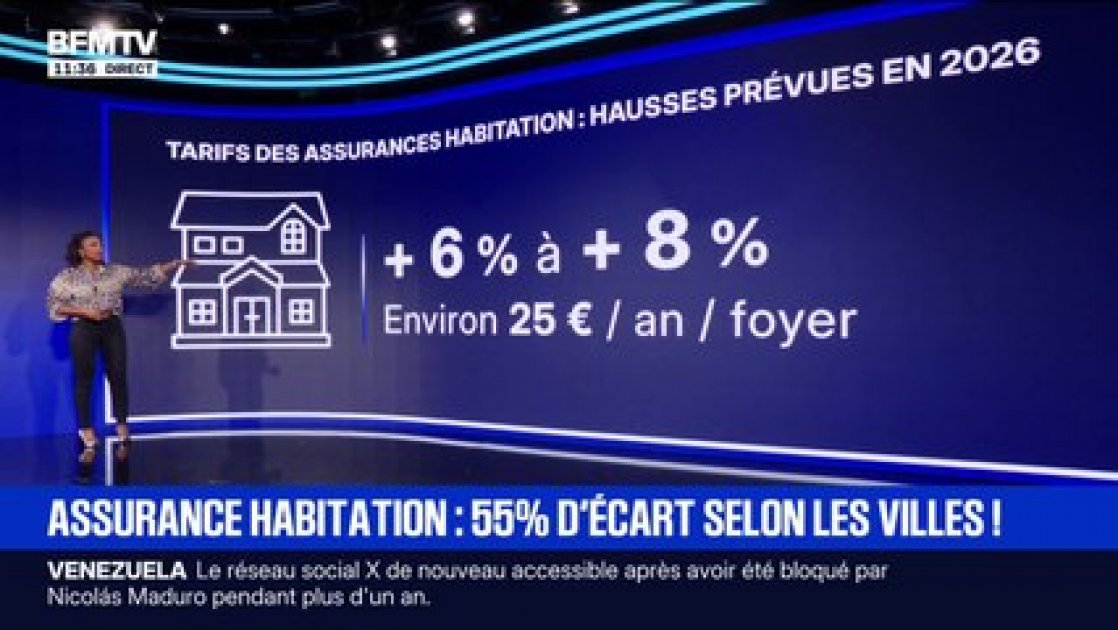

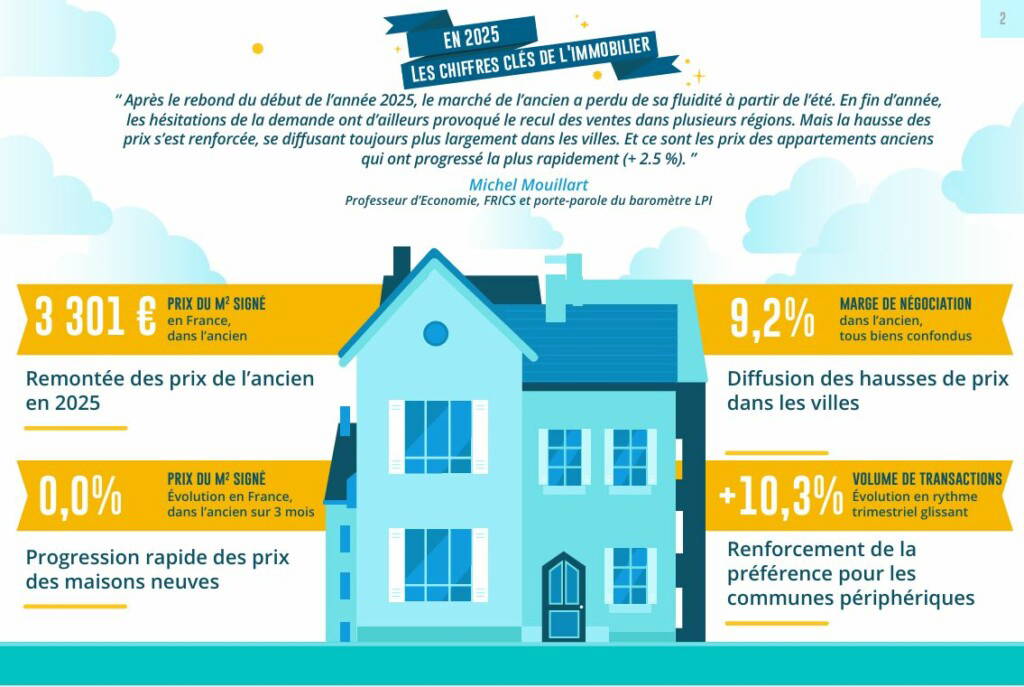

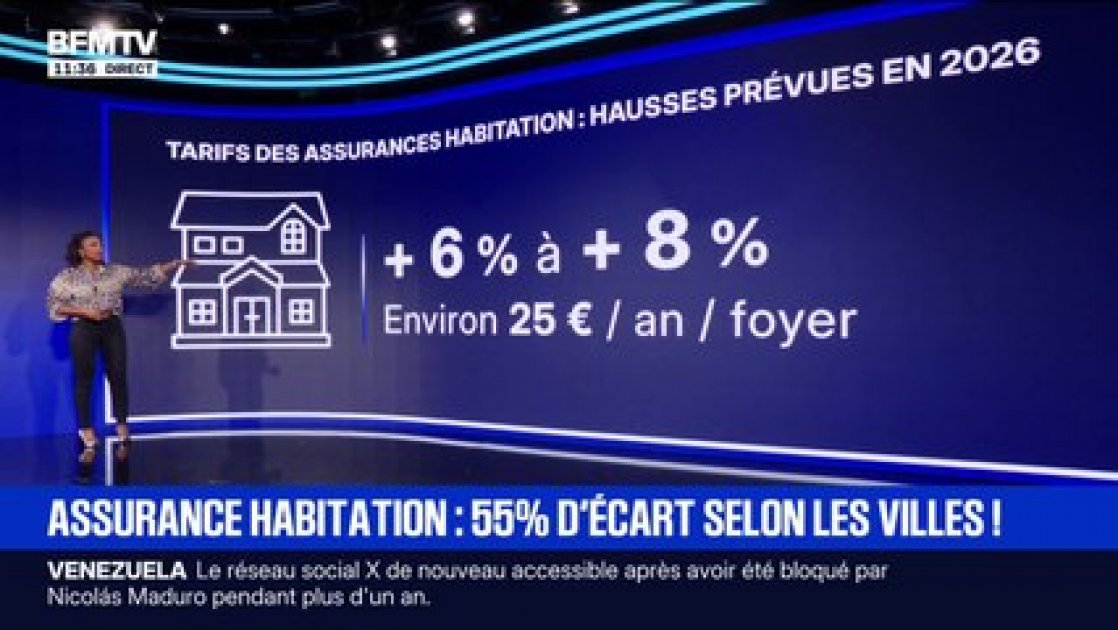

Assurance habitation 2026 : les nouveautés à ne pas manquer cette année

Alors que 2026 s’annonce riche en transformations, l’assurance habitation intègre plusieurs évolutions majeures qui toucheront…

Assurance habitation : pourquoi une hausse sur votre avis d’échéance 2025 pourrait alourdir le coût de votre prochaine voiture

Avec l’arrivée de 2025, une hausse significative de l’assurance habitation se profile pour de nombreux…

Assurances habitation : astuces efficaces pour réduire vos coûts face à l’envolée des tarifs

En 2025, les assurés français font face à une flambée significative des tarifs de leurs…

Hausse spectaculaire des tarifs d’assurance habitation en région PACA : un coup dur pour les foyers

La région Provence-Alpes-Côte d’Azur (PACA) est confrontée à une montée en flèche des tarifs d’assurance…

✍️ Articles du même auteur

Découvrez d'autres articles de Monique Fabre

Assurance habitation 2026 : les nouveautés à ne pas manquer cette année

Alors que 2026 s’annonce riche en transformations, l’assurance habitation intègre plusieurs évolutions majeures qui toucheront…

Assurance habitation : pourquoi une hausse sur votre avis d’échéance 2025 pourrait alourdir le coût de votre prochaine voiture

Avec l’arrivée de 2025, une hausse significative de l’assurance habitation se profile pour de nombreux…

Assurances habitation : astuces efficaces pour réduire vos coûts face à l’envolée des tarifs

En 2025, les assurés français font face à une flambée significative des tarifs de leurs…

Hausse spectaculaire des tarifs d’assurance habitation en région PACA : un coup dur pour les foyers

La région Provence-Alpes-Côte d’Azur (PACA) est confrontée à une montée en flèche des tarifs d’assurance…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches