Assurageddon habitation : la tempête financière invisible qui menace votre logement

La toile de fond d’une crise financière majeure pourrait bien se jouer loin des gros titres, dans un secteur crucial mais souvent sous-estimé : l’assurance habitation. Alors que les conséquences du réchauffement climatique s’amplifient, l’« Assurageddon habitation » pointe vers une menace sourde, une tempête financière invisible qui fragilise la protection indispensable des logements. Cette situation instable, déjà annoncée par des voix majeures de la finance mondiale, révèle un risque immobilier qui dépasse la simple couverture des biens pour devenir un vecteur possible d’une catastrophe économique planétaire. L’effondrement progressif de la capacité des assureurs à garantir la sécurité financière des propriétaires menace d’entraîner un effet domino, impactant non seulement l’immobilier, mais aussi les banques et l’ensemble du système financier global.

Assurageddon habitation : comprendre le risque financier lié à l’assurance habitation

L’augmentation des phénomènes climatiques extrêmes en 2025 amène l’assurance habitation à un tournant critique. Alors que les températures grimpent et que les inondations ou les incendies se multiplient, les assureurs se retrouvent coincés entre des pertes croissantes et une capacité limitée à compenser ces dégâts. Des acteurs emblématiques du secteur, tels que Günther Thallinger d’Allianz, alertent désormais publiquement sur un risque systémique sans précédent. Le cœur du système financier s’expose à une défaillance majeure si les assureurs commencent à se retirer des zones à haut risque, provoquant un bouleversement global. Ce phénomène est amplifié par :

- La montée des catastrophes naturelles, qui dégradent les actifs immobiliers et diminuent leur valeur

- La montée en flèche des primes d’assurance habitation, inaccessibles pour une partie des propriétaires

- Une réduction progressive de la couverture offerte dans les régions exposées aux risques climatiques

- Le renchérissement des coûts liés à la réassurance et à la gestion des sinistres massifs

Ces éléments combinés créent une tempête invisible où le risque immobilier devient un révélateur clé d’une instabilité financière à venir.

Tableau récapitulatif des facteurs déclencheurs de l’Assurageddon habitation

| Facteurs | Description | Impact sur l’assurance habitation |

|---|---|---|

| Phénomènes climatiques extrêmes | Tempêtes, inondations, incendies de plus en plus fréquents et violents | Augmentation des sinistres et des indemnisations |

| Hausse des primes | Augmentation des tarifs pour compenser les risques accrus | Réduction de l’accessibilité à la couverture |

| Retrait des assureurs | Abandon progressif des zones à haut risque | Diminution de la protection disponible |

| Épuisement des mécanismes de réassurance | Limites des fonds pour garantis les sinistres majeurs | Vulnérabilité accrue du système assurantiel |

Tempête financière et menace sur le logement : un effet domino aux conséquences globales

La fragilisation de l’assurance habitation ne reste pas confinée au seul secteur des assurances. Elle agit comme un levier capable de déclencher une crise financière plus large, dangereusement comparable à la débâcle immobilière de 2008. Sans assurance, les crédits immobiliers se raréfient, les banques durcissent leurs conditions et les propriétaires voient leurs biens perdre massivement de la valeur. Cette cascade touche alors :

- La solvabilité des ménages, exposés aux défauts de paiement en série

- La valeur des garanties proposées aux établissements bancaires

- La stabilité des marchés immobiliers nationaux et internationaux

- La confiance dans les institutions financières et le système économique

La propagation de ce choc s’intensifie avec la diminution de l’offre d’assurance dans les régions côtières ou vulnérables, conduisant à un cercle vicieux. À noter aussi que des États déjà fragilisés pourraient se voir coupés des services bancaires, rendant l’accès au financement immobilier quasi impossible.

Effets secondaires du retrait d’assurance habitation sur le marché immobilier

| Conséquence | Description | Risque économique |

|---|---|---|

| Crise de liquidité | Durcissement des conditions pour l’octroi de prêts immobiliers | Blocage du marché immobilier |

| Baisse des valeurs immobilières | Dévaluation rapide des actifs immobiliers | Perte de richesse pour les ménages et investisseurs |

| Multiplication des défauts de paiement | Incidence directe sur la santé financière des banques | Risque systémique élevé |

| Diminution de l’offre bancaire | Fermeture d’agences et restrictions de financement | Accès réduit pour les emprunteurs |

Assurance habitation en France : où en est la protection logement face à la crise ?

La France bénéficie encore d’un système de mutualisation renforcé par le régime Catastrophes Naturelles, un filet de sécurité qui permet de contenir les premiers signes de tension. La réassurance publique, par le biais de la Caisse Centrale de Réassurance (CCR), a initié une cartographie détaillée des zones les plus vulnérables pour anticiper les retraits. Ce dispositif retarde l’effet domino redouté et maintient une forme de sécurité financière, bien que l’érosion de la couverture privée dans certaines collectivités soit déjà perceptible.

- Protection contre les catastrophes naturelles via un cadre juridique spécifique

- Cartographie des zones sensibles pour gérer les risques

- Coopération publique-privée pour stabiliser les marchés

- Innovations pour renforcer le pilotage du risque et les modèles de tarification

Cependant, le défi demeure immense, face à une crise financière de l’assurance habitation qui n’a pas de scénario simple. Selon l’économiste Ben Keys, la gravité réside dans le caractère persistant du choc : même sans événements isolés majeurs, l’usure continue pourrait suffire à fragiliser durablement le système.

Comparaison de la gestion des risques assurance habitation entre la France et d’autres pays

| Caractéristiques | France | États-Unis | Autres pays à risque |

|---|---|---|---|

| Système de mutualisation | Régime Cat-Nat + réassurance publique | Assurance privée majoritaire, forte exposition | Varie selon niveaux de régulation |

| Couverture des risques climatiques | Globalement robuste mais sous tension | En nombreuses régions, fragile ou absente | Souvent insuffisante |

| Retrait des assureurs | Modéré grâce à la mutualisation | Sévère dans certains États côtiers et arides | Variable |

| Impact sur la valeur immobilière | Relativement stabilisé | Forte dévaluation par zones à risque | Variable |

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Monique Fabre

Expert comparaison habitation depuis 20 ans, courtière certifiée, spécialiste négociation contrats immobiliers.

Articles similaires

Assurance habitation : découvrez l'ampleur de l'augmentation de vos factures au fil des ans

L’augmentation des primes d’assurance habitation s’impose comme une réalité préoccupante pour une large part des ménages français. Entre tension sur...

Le tarif d'assurance automobile pour les véhicules Citroën se maintient à un niveau constant

Dans le monde automobile, l’assurance est un poste de dépense crucial pour chaque propriétaire de véhicule. En 2025, les tarifs...

Le coût moyen de l'assurance habitation atteint 2 470 $ par an : découvrez le classement de votre État

En 2025, le coût moyen de l’assurance habitation s’affiche à 2 470 $ par an, signalant une hausse significative de...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

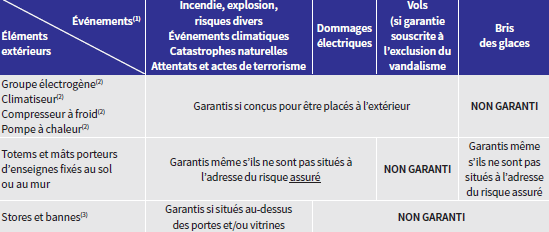

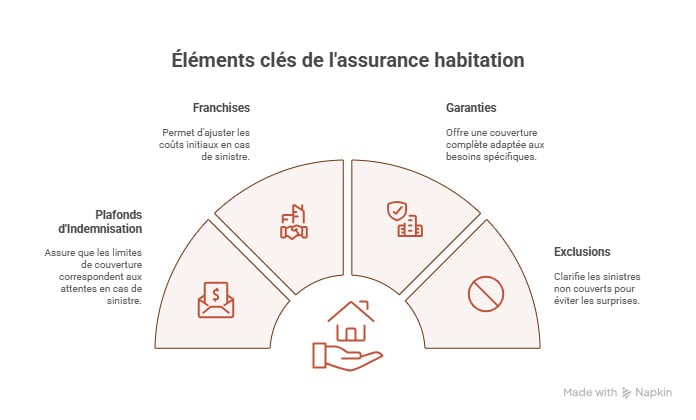

Assurances habitation multirisques : découvrez toutes les garanties parfois insoupçonnées de votre contrat

Assurances habitation multirisques : un aperçu complet des garanties insoupçonnées Les contrats d’assurance habitation multirisques…

Inondations et crues : quel impact sur le coût de votre assurance habitation ?

Inondations et crues : conséquences majeures sur l’assurance habitation Les événements climatiques extrêmes, tels que…

Assurance habitation 2026 : Comparatif complet et guide pratique pour faire le meilleur choix

Assurance habitation 2026 : panorama des tarifs et évolutions du marché Face à la hausse…

Assurance Habitation : Un détail crucial sur vos piles de détecteur pouvant compromettre votre indemnisation dès 2026

Assurance habitation et détecteur de fumée : comprendre l’impact des piles en 2026 En matière…

✍️ Articles du même auteur

Découvrez d'autres articles de Monique Fabre

Assurances habitation multirisques : découvrez toutes les garanties parfois insoupçonnées de votre contrat

Assurances habitation multirisques : un aperçu complet des garanties insoupçonnées Les contrats d’assurance habitation multirisques…

Location immo : tout ce qu’il faut savoir avant de se lancer

En bref Location immobilière, c’est un peu comme préparer un voyage: on ne part pas…

Inondations et crues : quel impact sur le coût de votre assurance habitation ?

Inondations et crues : conséquences majeures sur l’assurance habitation Les événements climatiques extrêmes, tels que…

Comment réussir la vente de votre bien immobilier

En bref En 2026, vendre son bien immobilier demande une approche structurée et adaptable, où…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches